Salah satu alat paling ampuh untuk tabungan pensiun adalah IRA, atau IRA Rekening Pensiun Perorangan. Rekening tabungan pribadi khusus dari lembaga keuangan ini memungkinkan Anda menyumbangkan sejumlah uang yang dapat dikurangkan dari pajak setiap tahun dan mulai menariknya setelah Anda menginjak usia 59 setengah tahun.

Roth IRA, di sisi lain, membalikkan persamaan tersebut dengan menghemat pajak saat Anda menarik uang dari rekening Anda. Meskipun IRA tradisional memungkinkan Anda memberikan kontribusi bebas pajak ke rekening pensiun, Roth IRA malah menghilangkan pajak atas distribusi yang Anda terima dari rekening tersebut setelah Anda pensiun.

Kabar baiknya adalah Anda dapat mengonversi uang dari IRA tradisional dan akun 401(k) menjadi Roth IRA kapan saja dan sebanyak yang Anda mau. Konversi Roth IRA masuk akal jika Anda dapat membayar pajak dan tidak membutuhkan uang dalam waktu dekat. Bagi mereka yang tidak memenuhi syarat untuk kontribusi tahunan Roth IRA, konversi Roth IRA berfungsi seperti Roth IRA “pintu belakang”.

Pelajari semua detail penting tentang konversi Roth IRA untuk membantu Anda memutuskan apakah akan mentransfer sebagian pendapatan pensiun Anda ke Roth. Untuk mempelajari lebih lanjut tentang pensiun, pelajari semuanya Perubahan Rekening Pensiun untuk tahun 2025 atau itu Rata-rata Saldo Tabungan Pensiun Berdasarkan Usia.

Apa perbedaan Roth IRA dengan IRA tradisional?

Itu Roth IRA Diperkenalkan oleh Undang-Undang Keringanan Wajib Pajak tahun 1997. Awalnya disebut “IRA Plus”, nama ini diambil dari nama Senator William Roth dari Delaware, yang mensponsori undang-undang untuk membuat akun ini.

Berbeda dengan IRA tradisional, kontribusi pada Roth IRA tidak dapat dikurangkan dari pajak. Sebaliknya, investor dapat menarik uang bebas pajak dari rekeningnya setelah mencapai usia 59 setengah tahun, dengan tunduk pada batasan tertentu. Dalam IRA tradisional, semua distribusi uang — termasuk kontribusi awal yang diperoleh dari uang tersebut dan pendapatan investasi — dikenakan pajak dengan tarif saat ini saat Anda menerimanya di masa pensiun.

Roth IRA lebih fleksibel dibandingkan IRA tradisional dalam hal penarikan. Pemilik Roth IRA dapat menarik kontribusi asli mereka bebas pajak kapan saja, dan jika Anda berusia 59 tahun ke atas dan akun telah dibuka selama lima tahun, Anda dapat menarik penghasilan dari investasi Anda bebas pajak.

Keuntungan lain dari Roth IRA adalah bahwa mereka tidak ditangguhkan Diperlukan distribusi minimum Ketika Anda mencapai usia tertentu, IRA tradisional tersedia.

Berapa batasan akun Roth IRA?

Batas kontribusi tahunan untuk IRA tradisional dan Roth sama: $7.000 pada tahun 2024 atau $8.000 jika Anda berusia 50 tahun ke atas (batas ini tetap sama pada tahun 2025). Jumlah uang yang dapat Anda sumbangkan ke Roth IRA dihapuskan secara bertahap dengan penghasilan yang lebih tinggi.

Jumlah yang diperbolehkan untuk Roth IRA mulai berkurang untuk pelapor pajak tunggal dengan pendapatan $146.000 dan dihilangkan seluruhnya pada $161.000. Untuk wajib pajak menikah yang mengajukan bersama, kontribusi dimulai dari $230,000 dan hilang pada $240,000. Roth IRA belum tentu tersedia bagi pasangan menikah yang mengajukan pajak secara terpisah. Orang yang sudah menikah yang mengajukan secara terpisah hanya dapat berkontribusi ke Roth IRA jika penghasilan mereka kurang dari $10.000 jika mereka telah tinggal bersama hampir sepanjang tahun.

Ada batasan pendapatan untuk berkontribusi pada Roth IRA, tetapi tidak ada batasan untuk mengubah IRA tradisional menjadi Roth IRA. Itu berarti siapa pun dengan tingkat pendapatan berapa pun dapat secara aktif berkontribusi pada Roth IRA dengan menggunakan konversi IRA. Itu sebabnya konversi Roth IRA terkadang disebut “Roth IRA Pintu Belakang.”

“,”credits”:”amazon”,”imageData”:”id”:”b8a6226e-3e73-4b0e-97a0-28772485c88d”,”title”:”view-zoom-magnifier”,”namafile”:”view- Zoom – Magni fier.jpg”,”path”:”https://www.cnet.com/a/img/hub/2022/12/19/b8a6226e-3e73-4b0e-97a0-28772485c88d/see-zoom-magnifier.jpg” ,”judul”:”

“,”size”:429032,”width”:1500,”height”:1500,”dateCreated”:”date”:”19-12-2022 19:21:48″,”timezone”:”UTC”,” timezone_type”:3,”dateUpdated”:”date”:”19-12-2022 19:22:14″,”timezone”:”UTC”,”timezone_type”:3,”needsModeration”:false,”mimeType”:”image/jpeg”,”Deleted”:false,”credits”:”Amazon” ,”alt”:”Gelas gambar close up dari kaca pembesar yang menyala seazoom”,”limited”:false,”tanggal mulai”:null,”end date”:null,”priority”:false,”watermark”:false,”donutcrop”:false,”donutresize”:false,”basicCollection”:null ,”vanityUrl”:null,”notes”:null,” crop” :nu ll,”cropGravity”:0,”preservedRegion”:null,”isNew”:false,”keywords”:(),”primeColor”:null,”hasWarnin g”:false,”typeName”:”content_image”,”uuid”:”b8a6226e-3e73-4b0e-97a0-28772485c88d”,”imageAltText”:”Gambar close-up kaca pembesar yang menyala seazoom”,”imagecaption”: “

“,”imageCredit”:”Amazon”,”imageDoNotCrop”:false,”imageDoNotResize”:false,”imageWatermark”:false,”imageFilename”:”view-zoom-magnify r.jpg”,”imageDateCreated”:”2022/ 19/12″,”imageWidth”:1500,”imageHeight”:1500,”imageParallax”:””,”imageCrop”:””,”imageEnlarge”:false” overridecaption=”

” overridecredit=”amazon” techobjectinfo=””uuid”:”caf5f91f-ca8c-4431-ae0b-73c6b90c877d”,”slug”:”kaca pembesar berlampu seazoom s-3x-45x-magnifier-lens-handheld-magnifying-glass-with-light-reading-small-prints”,”name”:”Kaca Pembesar Berlampu Seazoom Lensa Kaca Pembesar 3X 45x – Untuk membaca cetakan kecil, peta, koin dan Perhiasan Kaca Pembesar Genggam dengan Lampu – Pembesar LED glass”,”producttype”:”series”,”updatetype”:”EZMONEY”,”mod”:1702661985284,”displayDate”:”Jumat 15 Des 2023 10:39:45 GMT-0700 (Waktu Penggunaan Gunung) = “the kebenaran” data-key=”cnetlisticle__38d56310-0439-49f1-a97d-e931eae27e4f” position=”NaN” data-is-mini-listicle=”true” contenttype=”Explainer” pagelayout=”Default – Halaman artikel dengan tanggal penerbitan asli” kelas =”c-shortcodeListicle c-shortcodeListicle-mini u-flexbox g-batas-tipis-terang-bawah g-jarak-dalam-atas-sedang g-jarak-dalam-bawah-sedang g-jarak-dalam-kiri-besar g-jarak-dalam-kanan-besar g-jarak dalam -bawah-xlarge g-jarak-luar-bawah-besar g-batas-tipis-ringan-bawah”>

Mempersiapkan dan merencanakan masa pensiun dapat melibatkan banyak sekali dokumen formal dengan banyak rincian. Bantulah diri Anda sendiri dan kurangi ketegangan mata Anda dengan kaca pembesar 3x yang menyala ini. Perangkat kokoh ini ditenagai oleh tiga baterai AAA dan juga memiliki opsi pembesar permata 45x.

Detail

Bagaimana cara mengubah IRA tradisional menjadi Roth IRA?

Ada beberapa metode praktis untuk mengubah IRA menjadi Roth IRA, tetapi semuanya memiliki prinsip dasar yang sama — Anda mentransfer uang dari akun IRA yang ada ke akun Roth IRA yang baru. Anda akan membayar tarif pajak penghasilan saat ini atas uang yang ditransfer dan Anda akan menerima distribusi bebas pajak setelah pensiun.

Mengubah IRA menjadi Roth IRA lebih mudah, namun tidak wajib, jika kedua akun dikelola oleh lembaga keuangan yang sama. Jika rollover mengharuskan Anda mengirimkan cek fisik, Anda harus menyetorkan cek tersebut ke akun Roth IRA Anda dalam waktu 60 hari untuk menghindari penalti.

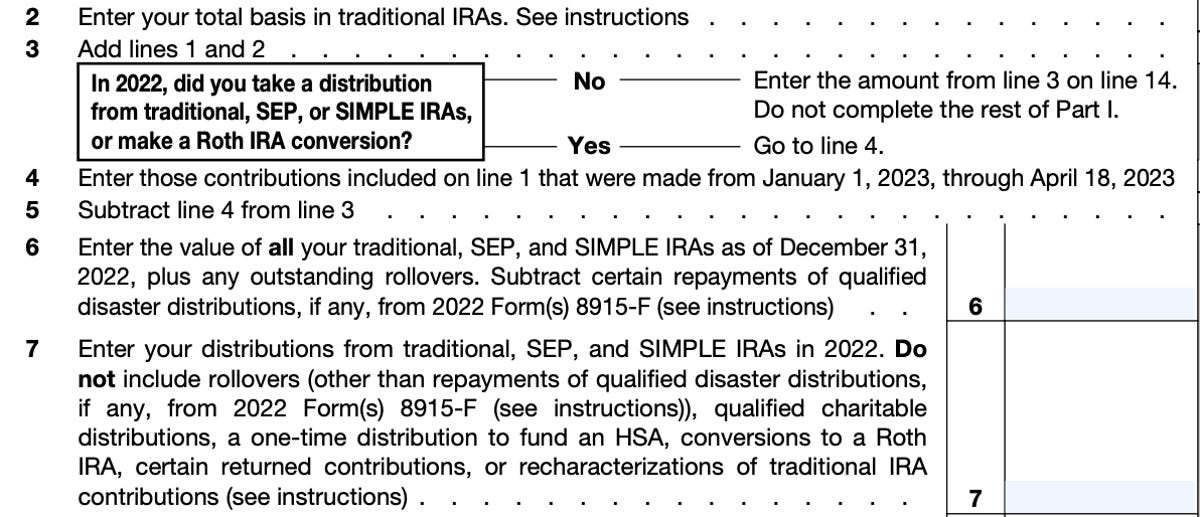

Masukkan uang ke Roth IRA pada baris 4 Formulir IRS 8606.

Tidak ada batasan berapa banyak uang yang dapat Anda transfer dari IRA tradisional ke Roth IRA dalam setahun, tapi ingatlah bahwa Anda akan membayar pajak untuk itu. Anda mungkin ingin menghindari perputaran seluruh dana pensiun Anda sekaligus, jika hal itu membuat Anda terlantar. Kelompok pajak yang lebih tinggi Selama satu tahun.

Pada saat pajak, Anda akan menerima a Formulir 5948 Ini menunjukkan jumlah uang yang Anda pindahkan ke Roth IRA dan Anda akan melaporkannya pada pajak federal Anda menggunakan jumlah tersebut Formulir IRS 8606. Tidak ada batasan jumlah atau berapa kali Anda dapat mentransfer dana pensiun ke Roth IRA.

Penting: Mulai tahun 2018, Anda tidak dapat lagi membalikkan konversi Roth IRA. IRS sebelumnya mengizinkan “pembalikan” atau pembalikan konversi Roth hingga 15 Oktober tahun berikutnya, tetapi Undang-Undang Pemotongan Pajak dan Ketenagakerjaan tahun 2017 mengakhiri praktik tersebut. Konversi Roth IRA sekarang tidak dapat diubah, jadi pastikan untuk berkonsultasi dengan ahli pajak sebelum mengonversi IRA Anda menjadi Roth IRA.

Siapa yang Harus Mengubah IRA Tradisional menjadi Roth IRA?

Situasi perpajakan setiap orang adalah unik, namun ada dua persyaratan utama bagi orang yang mengubah IRA tradisional menjadi Roth IRA:

- Anda tidak harus menggunakan dana pensiun Anda setidaknya selama lima tahun

- Anda dapat membayar pajak atas uang yang Anda konversi

Penasihat Manajemen Kekayaan di Yanelys Benham TIAARoth mengatakan kepada CNET bahwa diversifikasi pajak harus menjadi faktor utama ketika mempertimbangkan konversi Roth IRA.

“Dalam kebanyakan kasus, orang menabung sebelum pajak melalui rencana perusahaan mereka, yang merupakan cara terbaik untuk mulai menabung untuk masa pensiun,” katanya. “Namun, jika seluruh tabungan Anda sebelum pajak, maka di masa pensiun, tabungan tersebut akan dikenakan pajak sebagai pendapatan biasa, yang dapat menjadi bom waktu pajak.”

Benham mencatat bahwa penghasilan kena pajak tambahan dari distribusi IRA tradisional berpotensi meningkatkan jumlah kena pajak dari premi Medicare Plan B dan manfaat Jaminan Sosial Anda.

Tunjangan jaminan sosial dikenakan pajak dan golongannya adalah 0%, 50%, dan 80%. “Pembayar pajak tunggal dengan pendapatan di atas $34.000 dan pembayar pajak dengan pendapatan di atas $44.000 yang mengajukan bersama akan dikenakan pajak sebesar 85% dari manfaat Jaminan Sosial mereka,” kata Benham kepada CNET.

Distribusi Anda dari IRA tradisional diperlakukan sebagai pendapatan biasa, namun distribusi Roth IRA Anda tidak. Mengonversi uang Anda dari IRA tradisional ke Roth IRA dapat menempatkan Anda pada kelompok pajak yang lebih rendah selama masa pensiun, termasuk manfaat seperti premi Rencana B yang lebih rendah.

Siapa yang Tidak Harus Mengubah IRA Tradisional menjadi Roth IRA?

Jika Anda membutuhkan uang pensiun segera, tidak masuk akal untuk memasukkan tabungan pensiun Anda ke Roth IRA. Lebih penting lagi, ada masa tunggu lima tahun untuk dana yang dikonversi ke Roth IRA, berapa pun usia Anda. Jika Anda menarik uang sebelum ambang batas lima tahun, Anda harus membayar denda 10%.

Selain itu, sebagian besar manfaat pajak Roth IRA bergantung pada perolehan pendapatan dari waktu ke waktu, dan membayar pajak atas dana Anda sebelum menariknya tidak akan menghemat banyak uang.

Pertimbangan utama lainnya ketika mempertimbangkan konversi Roth IRA adalah apakah Anda memiliki uang untuk membayar pajak atas dana konversi Anda. Anda tidak ingin meminjam uang atau memasukkan tabungan IRA Anda untuk membayar pajak penghasilan yang diwajibkan. Strategi yang populer adalah menyalurkan cukup uang untuk membayar pajak tahun itu ke Roth IRA.

Jika Anda berencana untuk memberikan sejumlah besar uang untuk amal menggunakan distribusi amal yang memenuhi syarat, Benham menekankan bahwa bukanlah ide yang baik untuk mengubah IRA tradisional Anda menjadi Roth IRA.

“Orang yang berencana menyumbang sejumlah besar uang untuk amal dan/atau meninggalkan IRA mereka untuk amal sebaiknya tidak mempertimbangkan untuk pindah ke Roth,” katanya. “Pada usia 70 setengah tahun atau lebih, Anda berhak melakukan distribusi amal yang memenuhi syarat hingga $100.000 per tahun dan tidak membayar pajak atas hal itu.”

Penerima harus merupakan organisasi bersertifikat 501(c)(3) dan distribusi IRA harus disalurkan langsung dari lembaga keuangan Anda ke badan amal.

Kalkulator konversi Roth IRA dapat membantu Anda mengetahui berapa banyak uang yang dapat dihemat oleh Roth IRA untuk pajak. Bentham menekankan bahwa setiap investor harus “berkonsultasi dengan akuntan dan penasihat keuangan Anda ketika memutuskan apakah mengubah IRA Anda menjadi Roth masuk akal bagi Anda.”