Tarif asuransi rumah meningkat di Amerika Serikat, tidak hanya di Florida, yang juga mengalami peningkatan mencatat kerugian puluhan miliar dolar dari Badai Helen dan Milton, tetapi di seluruh negeri.

Menurut S&P Global Market Intelligence, asuransi pemilik rumah meningkat rata-rata 11,3% secara nasional pada tahun 2023, dengan beberapa negara bagian, termasuk Texas, Arizona, dan Utah, mengalami peningkatan hampir dua kali lipat. Beberapa analis memperkirakan peningkatan rata-rata sekitar 6% pada tahun 2024.

Peningkatan ini didorong oleh perpaduan yang kuat antara peningkatan pembayaran asuransi dan kenaikan biaya konstruksi karena masyarakat membangun rumah yang semakin mahal dan aset-aset lain yang berada dalam kondisi berbahaya.

Ketika asuransi rumah rata-rata $2,377 per tahun secara nasional, dan $11.000 setahun di Floridaini merupakan pukulan bagi banyak orang. Meskipun tingkat suku bunga meningkat, Jacques de Vaucleroy, ketua dewan raksasa reasuransi Swiss Re, yakin Asuransi Amerika masih di bawah harga untuk sepenuhnya menutupi risiko tersebut.

Bukan hanya preminya saja yang berubah. Perusahaan asuransi kini sering kali menurunkan batas pertanggungan, membatasi pembayaran, meningkatkan pengurangan, dan menerapkan persyaratan baru atau bahkan pengecualian terhadap beberapa risiko umum, seperti perlindungan terhadap kerusakan akibat angin, hujan es, atau air. Beberapa di antaranya memerlukan tindakan pencegahan tertentu atau menerapkan penetapan harga berbasis risiko – mengenakan biaya lebih besar untuk rumah di dataran banjir, zona rawan kebakaran hutan, atau wilayah pesisir yang berisiko terkena angin topan.

Pemilik rumah memperhatikan harga mereka tumbuh lebih cepat dibandingkan inflasi dia mungkin berpikir ada sesuatu yang jahat sedang terjadi. Perusahaan asuransi menghadapi risiko yang berkembang pesatnamun, dan mencoba memberi harga pada kebijakan mereka cukup rendah agar tetap kompetitif namun cukup tinggi untuk menutupi pembayaran di masa depan dan tetap mampu membayar utang dalam iklim yang lebih bergejolak. Ini bukanlah tugas yang mudah. Pada tahun 2021 dan 2022, tujuh perusahaan asuransi mengajukan kebangkrutan di Florida saja. Pada tahun 2023, perusahaan asuransi kehilangan uang untuk perlindungan pemilik rumah di 18 negara bagian.

Namun perubahan ini meningkatkan kewaspadaan. Beberapa orang dalam industri asuransi khawatir bahwa asuransi akan kehilangan arti penting dan nilainya – baik yang nyata maupun yang dirasakan – bagi pemegang polis karena cakupannya menurun, preminya naik, dan pengecualiannya meningkat.

Bagaimana perusahaan asuransi menilai risiko

Perusahaan asuransi menggunakan model yang kompleks untuk memperkirakan kemungkinan risiko saat ini berdasarkan peristiwa masa lalu. Mereka mengumpulkan data historis—seperti frekuensi kejadian, volume, kerugian, dan faktor-faktor yang berkontribusi—untuk menghitung biaya dan cakupan.

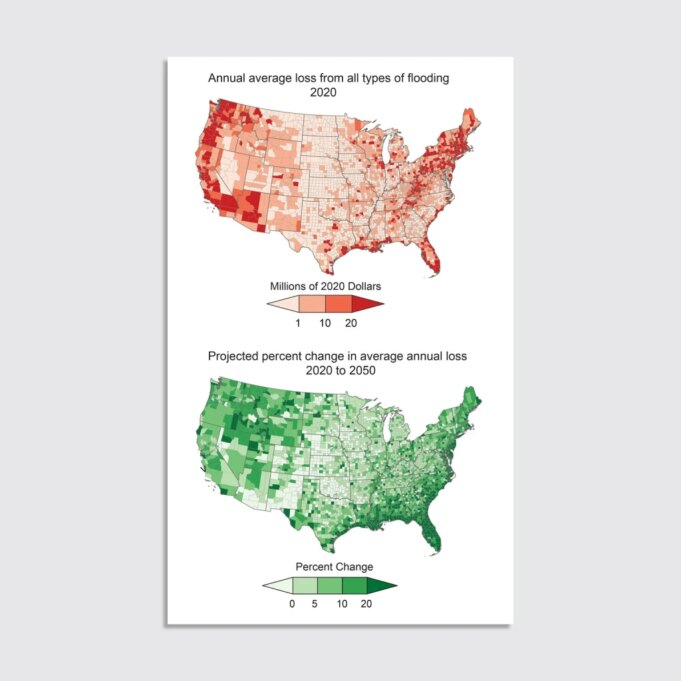

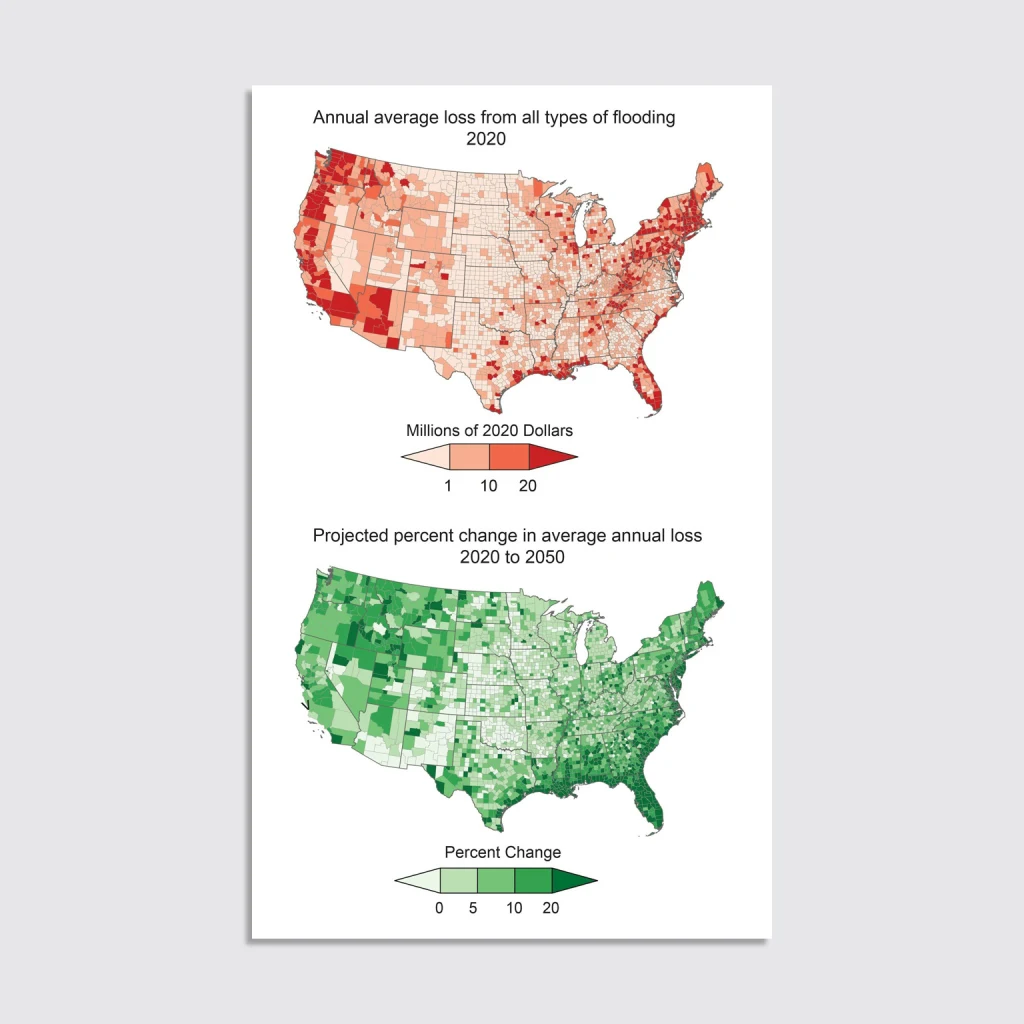

Namun, meningkatnya bencana menjadikan masa lalu sebagai tindakan yang tidak dapat diandalkan. Apa yang tadinya dianggap sebagai peristiwa 100 tahun kini dapat lebih dipahami sebagai a Peristiwa 30 atau 50 tahun di beberapa lokasi.

Apa yang banyak orang tidak sadari adalah munculnya apa yang disebutbahaya sekunder” – istilah dalam industri asuransi banjir, hujan es badai, angin kencangsambaran petir, angin puting beliung, dan kebakaran hutan yang menghasilkan klaim berskala kecil hingga menengah – menjadi pendorong utama tantangan asuransi, terutama karena peristiwa-peristiwa ini menjadi lebih intens, sering, dan kumulatif, sehingga mengurangi profitabilitas pemegang polis dari waktu ke waktu.

Perubahan iklim berperan dalam peningkatan risiko ini. Saat iklim menghangat, udara dapat menahan lebih banyak kelembapan – sekitar 7% lebih dengan setiap derajat Celcius pemanasan. Hal ini menyebabkan hujan lebat, lebih banyak badai petir, curah hujan lebih banyak dibandingkan hujan es dan risiko banjir yang lebih tinggi di beberapa wilayah. Amerika rata-rata Sekitar 1,5 derajat Celcius (2,6 derajat Fahrenheit) lebih hangat pada tahun 2022 dibandingkan pada tahun 1970.

Perusahaan asuransi sedang merevisi model mereka untuk mengikuti perubahan ini, seperti yang mereka lakukan ketika penyakit yang berhubungan dengan rokok menjadi beban yang signifikan bagi asuransi jiwa dan kesehatan. Beberapa perusahaan menggunakan pemodelan iklim untuk meningkatkan standar pemodelan risiko aktuaria mereka. Namun ada beberapa negara bagian yang melakukannya ragu-ragu untuk mengizinkan pemodelan iklimitulah sebabnya perusahaan secara sistematis kurang merepresentasikan risiko yang mereka hadapi.

Setiap perusahaan mengembangkan penilaian dan strategi geografisnya sendiri untuk mencapai kesimpulan yang berbeda. Misalnya, Asuransi progresif menaikkan tarif pemilik rumah sebesar 55% antara tahun 2018 dan 2023, sementara State Farm hanya menaikkannya sebesar 13,7%.

Meskipun pemilik rumah yang memilih untuk melakukan perbaikan rumah, seperti memasang dapur mewah, dapat mengharapkan kenaikan premi untuk memperhitungkan nilai tambah penggantian, efek ini biasanya kecil dan dapat diprediksi. Secara umum, peningkatan premi yang lebih signifikan disebabkan oleh meningkatnya risiko cuaca buruk dan bencana alam.

Asuransi bagi pemegang polis

Ketika risiko menjadi terlalu tidak dapat diprediksi atau tidak stabil, pemegang polis dapat meminta bantuan reasuransi.

Perusahaan reasuransi pada dasarnya adalah perusahaan asuransi yang mengasuransikan perusahaan asuransi. Namun dalam beberapa tahun terakhir, perusahaan reasuransi menyadari bahwa model risiko mereka juga tidak lagi akurat menaikkan tarif mereka masing-masing. Hanya reasuransi properti meningkat sebesar 35% pada tahun 2023.

Reasuransi juga tidak cocok untuk menutupi risiko sekunder. Model reasuransi tradisional berfokus pada bencana besar dan jarang terjadi, seperti angin topan dan gempa bumi yang dahsyat.

Sebagai alternatif, beberapa perusahaan asuransi mulai bergerak ke arah tersebut asuransi parametrikyang memberikan pembayaran yang telah ditentukan sebelumnya jika peristiwa tersebut memenuhi atau melampaui ambang batas intensitas yang telah ditentukan sebelumnya. Kebijakan ini lebih murah bagi konsumen karena pembayarannya dibatasi dan mencakup peristiwa seperti gempa bumi berkekuatan 7, hujan lebat selama periode 24 jam, atau badai Kategori 3 di wilayah geografis tertentu. Batasan tersebut memungkinkan perusahaan asuransi untuk menyediakan bentuk asuransi yang lebih murah dan kecil kemungkinannya untuk mengganggu keuangan mereka secara serius.

Perlindungan konsumen

Tentu saja, perusahaan asuransi tidak beroperasi di pasar yang sepenuhnya bebas. Regulator asuransi negara mengevaluasi proposal perusahaan asuransi untuk menaikkan tarif dan menyetujui atau menolaknya.

Industri asuransi di North Carolina, misalnya, dimana Badai Helen menyebabkan kerusakan besar, masih berdebat mengenai hal ini kenaikan premi pemilik rumah rata-rata lebih dari 42%.berkisar antara 4% di sebagian pegunungan hingga 99% di sebagian wilayah pesisir.

Jika kenaikan tarif ditolak, hal ini dapat memaksa perusahaan asuransi untuk menarik diri dari sektor pasar tertentu, membatalkan polis yang ada, atau menolak menerbitkan polis baru ketika “koefisien kerugian” – rasio klaim yang dibayarkan terhadap premi yang dikumpulkan – sudah terlalu lama menjadi terlalu tinggi.

Mulai tahun 2022, tujuh dari 12 operator asuransi teratas mengurangi kebijakan pemilik rumah yang ada atau berhenti menjual kebijakan baru ke pasar pemilik rumah yang rawan kebakaran di California, dan jumlah yang sama menarik diri dari pasar Florida karena meningkatnya biaya badai.

Untuk membendung gelombang ini, California adalah solusinya mereformasi peraturannya untuk mempercepat proses persetujuan kenaikan tarif dan memungkinkan perusahaan asuransi menyampaikan argumennya dengan menggunakan model iklim agar dapat menilai risiko kebakaran hutan dengan lebih akurat.

Florida menerapkan reformasi peraturan yang mengurangi litigasi dan biaya terkait serta menghapus 400.000 polis dari program asuransi negara bagian. Sebagai akibat, Delapan perusahaan asuransi memasuki pasar di sana sejak tahun 2022.

Melihat ke depan

Hal ini juga mencakup solusi terhadap krisis asuransi yang semakin meningkat bagaimana dan di mana orang membangun. Peraturan bangunan mungkin memerlukan rumah yang lebih tangguh, serupa dengan bagaimana standar keselamatan kebakaran meningkatkan efektivitas asuransi beberapa dekade lalu.

Berdasarkan perkiraan, menginvestasikan $3,5 miliar untuk membuat dua pertiga rumah di AS yang saat ini tidak siap menjadi lebih tahan badai dapat menghemat pemegang polis sebanyak $37 miliar hingga tahun 2030.

Pada akhirnya, jika keterjangkauan dan relevansi asuransi terus menurun, harga real estate akan mulai menurun di lokasi-lokasi yang terkena dampak. Hal ini akan menjadi tanda paling nyata bahwa perubahan iklim menyebabkan krisis asuransi yang mengikis stabilitas keuangan secara lebih luas.

Andrew J. Hoffman adalah Profesor Perusahaan Berkelanjutan Holcim (AS) di Ross School of Business, School for Environment & Sustainability di Universitas Michigan.

Justin D’Atri, Pelatih Iklim Platform Pendidikan Sesuaikan U dan pemimpin transformasi keberlanjutan di Zurich Insurance Group, berkontribusi pada artikel ini.

Artikel ini telah diterbitkan ulang oleh Percakapan di bawah lisensi Creative Commons. Bacalah artikel asli.